Kräftemangel bremst stärkeres Wachstum der führenden Facility-Service-Dienstleister

Arbeit ist genug da, doch den Facility-Service-Unternehmen fehlen die Mitarbeiter. Händeringend suchen sie Fachkräfte. Ein Ende der Misere ist nicht in Sicht. Auch großzügige Zusatzleistungen, mit denen Talente geködert und Mitarbeiter bei Laune gehalten werden, ändern daran nichts.

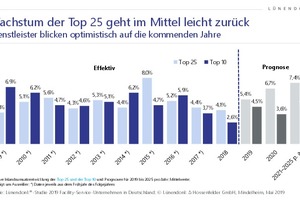

Die 25 führenden Facility-Service-Unternehmen (FS) in Deutschland beenden das Geschäftsjahr 2018 mit einem durchschnittlichen Wachstum von 4,1 Prozent (2017: 4,4 %). Für die Zukunft erwarten sie jedoch jährliche Umsatzwachstumsraten von 5,4 bis 7,4 Prozent. Die zehn größten Dienstleister erreichen lediglich einen Zuwachs von 2,6 Prozent und steigern die Jahresleistung im Mittel weniger stark als die mittelgroßen und kleinen Dienstleister (2017: 3,7 %). Allerdings lassen sich drei Viertel des zusätzlichen absoluten Umsatzes der Top 25 auf Zugewinne der zehn führenden Dienstleister zurückführen.

Bestimmender Restriktionsfaktor der FS-Branche ist der Personalmangel, obwohl die Dienstleister in den vergangenen Jahren an der Attraktivität der Arbeitsplätze durch Zusatzleistungen gearbeitet haben. Neben geldwerten Leistungen gehört die kontinuierliche Ausbildung von Fach- und Servicekräften zu den effektivsten Maßnahmen zur Mitarbeiterbindung. Dies sind ausgewählte Ergebnisse der noch unveröffentlichten 16. Lünendonk-Studie zum deutschen Facility-Service-Markt des Marktforschungs- und Beratungsunternehmens Lünendonk & Hossenfelder.

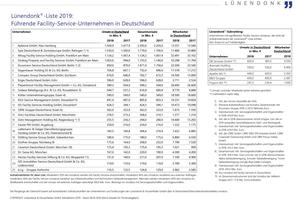

Liste im Überblick – Apleona wieder Marktführer

Apleona führt nach einem Jahr Pause wieder das Ranking der 25 führenden Dienstleister vor Spie an. Der Neu-Isenburger Multidienstleister überschreitet 2018 als zweites Unternehmen die Marke von 1,5 Mrd. € (1.5699 Mrd. €) Jahresumsatz in Deutschland. Dies entspricht einem Plus von 92 Mio. €. Der internationale Gesamtumsatz des Unternehmens beträgt nun 2,393 Mrd. €.

Auf Rang zwei folgt Spie Deutschland & Zentraleuropa mit Sitz in Ratingen. Das Unternehmen erreicht eine geschätzte Jahresleistung mit Services in Höhe von 1,55 Mrd. €. Nicht einbezogen in die Schätzung ist das dienstleistungsfremde Geschäft der in 2017 übernommenen SAG sowie der zwischenzeitlich weiteren übernommenen Gesellschaften. Deutschland ist mit Abstand der wichtigste Markt der Spie-Geschäftseinheit Deutschland & Zentraleuropa. Das Auslandsgeschäft wächst um 20 Mio. € auf nun 1,77 Mrd. €.

Wisag größter Arbeitgeber

Auf Rang drei und vier komplettieren die beiden Frankfurter Unternehmen Wisag Facility Service Holding und Strabag Property and Facility Services (Strabag PFS) die Gruppe der FS-Unternehmen mit einem Jahresumsatz von mehr als einer Milliarde Euro in Deutschland. Die Wisag steigert ihre Leistung mit Facility Services um 5,3 Prozent auf 1.124,2 Mio. €, die Strabag PFS um 0,9 Prozent auf 1,003 Mrd. €. Kein Dienstleister beschäftigt mehr Mitarbeiter als die Wisag (32.491, +389 gegenüber 2017).

Die vier führenden Dienstleister stehen zusammen für insgesamt 5.247,1 Mrd. €. Dies entspricht einem Anteil am Gesamtmarkt von über 9 Prozent.

Gegenbauer festigt Rang sechs, Dussmann und Engie verzeichnen Umsatzrückgänge

Dussmann aus Berlin muss in Deutschland zum zweiten Mal in Folge einen Umsatzrückgang von 20 Mio. € hinnehmen und erreicht nun eine Jahresleistung von geschätzten 850 Mio. €. Die Dussmann Gruppe wächst indes im Ausland weiter und legt beim Gesamtumsatz um rund 120 Mio. € zu auf 2,341 Mrd. € (2017: 2,222 Mrd. €). In Deutschland reduziert die Gruppe ihre Belegschaft um 1.800 Mitarbeiter, davon entfallen nach Schätzungen von Lünendonk & Hossenfelder 1.200 Mitarbeiter auf das Service-Geschäft.

Gegenbauer wächst um 5,7 Prozent auf nun 704,8 Mio. €. Dank des Anstiegs von 37,7 Mio. € überspringt das Unternehmen, zu dem auch die RGM gehört, erstmals die Marke von 700 Mio. € im Inland.

Die Compass Group mit Sitz in Eschborn bei Frankfurt am Main erreicht inklusive der Tochtergesellschaft Plural 676 Mio. € (+30 Mio. €). Die deutsche Service-Einheit des französischen Engie-Konzerns legt eine Pause nach jahrelangem Wachstum ein und liegt nun bei 596 Mio. €. Trotz des Umsatzrückgangs steigt die Belegschaft von 2.524 auf 2.711 Mitarbeiter.

Piepenbrock kurz vor 600-Millionen Euro-Marke

Piepenbrock aus Osnabrück wächst weiter organisch. Das seit 1913 bestehende Facility-Service- und Instandhaltungsunternehmen steigert die Leistung um 25 Millionen Euro auf nun 589,2 Mio. €. Mit 26.600 Mitarbeitern ist der Dienstleister der zweitgrößte Arbeitgeber unter den von Lünendonk beobachteten FS-Unternehmen.

Sodexo mit Deutschlandsitz in Rüsselsheim steigt nach mehreren Jahren mit rückläufiger Umsatzentwicklung wieder in die Top 10 auf. Das Unternehmen erreicht einen Zuwachs sowohl beim Inlands- als auch beim Gesamtumsatz, in den die Minderheitsbeteiligungen aus Service-Gesellschaften/ Organschaften im Gesundheitswesen einbezogen sind.

Kötter aus Essen verbucht einen Umsatzrückgang von 9 Mio. € und verliert einen Listenrang auf nunmehr Platz elf. Die Akquisition der auf Sicherheitsdienstleistungen spezialisierten Arndt-Gruppe konnte den unter anderem durch den Verkauf der Sparte Geld- und Wertlogistik begründeten Umsatzrückgang nicht vollständig kompensieren. Klüh mit Sitz in Düsseldorf erhöht die Jahresleistung um 0,9 Prozent und gleicht damit einen minimalen Rückgang im Auslandsgeschäft aus.

ISS vor Sprung in Spitzengruppe

Die deutsche Gesellschaft der international tätigen ISS ist voraussichtlich zum letzten Mal außerhalb der Top 10 in der Lünendonk-Liste positioniert. Planmäßig zum 1. Juli 2019 übernimmt der Dienstleister das gewonnene Portfolio der Deutschen Telekom. In den vergangenen Jahren wurden mit der Evantec und der Vattenfall Service Gesellschaft zudem zwei mittelständische Dienstleister mit Kompetenzen in der Energiewirtschaft übernommen.

Die Lattemann & Geiger Gruppe, Dietmannsried, wächst auch aufgrund der weiterhin hohen M&A-Aktivität weiter. Zugleich hat das Unternehmen eine schrittweise Vereinheitlichung der bisher unter unterschiedlichen Marken am Markt agierenden Gruppenunternehmen in die Wege geleitet. Künftig lautet die Dachmarke „Geiger Facility Management“. Die etablierte Tochtermarke KDS bleibt eigenständig bestehen.

Caverion muss mit -10,2 Prozent oder rund 20 Mio. € weniger im Service-Geschäft den größten Umsatzrückgang aller Listen-Unternehmen hinnehmen. Aufgrund der geringen Abstände in der zweiten Hälfte des Rankings bedeutet dies eine Einordnung auf Rang 21 (2017: 18). Im Ranking sind aus Gründen der Vergleichbarkeit nur die Dienstleistungserlöse und -Mitarbeiter berücksichtigt, nicht diejenigen mit technischer Gebäudeausrüstung, Kleinanlagenbau und sonstigen Leistungen.

Dr. Sasse mit prozentual größtem Zuwachs der Listenunternehmen

Die Dr. Sasse AG aus München wächst prozentual im Vergleich zum Vorjahr mit +17,6 Prozent auf nun 167 Mio. € so deutlich wie kein anderes Unternehmen der Top 25. Aufgrund des steigenden Auslandsumsatzes erhöht sich der Gesamtumsatz damit um 30 Mio. € und überspringt erstmals die 200-Millionen-Euro-Marke. Noch im Geschäftsjahr 2016 standen 125 Mio. € Umsatz in der Bilanz.

Hectas baut unter anderem dank des Erwerbs der Helbeck-Gruppe den Umsatz auf 151 Mio. € aus. Der Immobilien Service Deutschland (ISD) und die b.i.g.-Gruppe tauschen die beiden letzten Listenplätze miteinander. Dem Wachstum des ISD steht eine Bereinigung bei b.i.g. um

6 Mio. € gegenüber.

Marktkonsolidierung verliert etwas an Schwung

Alle 70 von Lünendonk im Rahmen der FS-Studie beobachteten Unternehmen wachsen gewichtet am Inlandsumsatz und bereinigt um statistische Ausreißer um 4,2 Prozent gegenüber dem Vorjahr. Die Top 25 kommen im Mittel auf ein Plus von 4,1 Prozent und liegen damit prozentual nahezu gleichauf mit allen analysierten Unternehmen. Das geringste Wachstum weisen die Top 10 mit einem Plus von 2,6 Prozent gegenüber 2017 auf. Dies ist ihr geringster Wachstumswert seit Erhebung der Daten zur Lünendonk-Liste.

Mit Engie und Dussmann verzeichnen zwei der zehn führenden Unternehmen aus unterschiedlichen Gründen Umsatzrückgänge. Prozentual wachsen die nach Umsatz kleineren Unternehmen wie Dr. Sasse, Lattemann & Geiger, CBRE, ISD und Götz stärker als die Marktführer.

Nach kumulierten Umsätzen schreitet die Marktkonsolidierung indes voran: Die Top 25 erwirtschafteten in 2018 13 Mrd. € nach 12,6 Mrd. € im Vorjahr. Drei Viertel des absoluten Umsatzzuwachses generierten die Top 10, die ihre Jahresleistung um 300 Mio. € steigerten (2018: 9,2 Mrd. Euro, 2017: 8,9 Mrd. Euro).

Thomas Ball, Senior Consultant bei Lünendonk & Hossenfelder und Autor der Studie, kommentiert die Marktentwicklung: „Der Bedarf an Facility Services aus einer Hand ist nach wie vor hoch. Ohne den Personalmangel könnten viele Dienstleister stärker wachsen. Diesem Effekt ist das vergleichsweise geringe Wachstum der Top 10 ebenso geschuldet wie der von ihnen inzwischen erreichten Größe. Um ein Wachstum von 10 Prozent zu generieren, muss die Summe der Neuaufträge die gesamte Jahresleistung der Unternehmen auf den hinteren Rängen übersteigen.“

Zusatzleistungen für Mitarbeiter

Ein Ergebnis der noch unveröffentlichten Lünendonk-Studie: Viele Dienstleister haben sukzessive das Angebot an Zusatzleistungen für ihre Mitarbeiter ausgebaut um ihre Attraktivität als Arbeitgeber weiter zu steigern. „Angesichts des großen Personalmangels hängt die zukünftige Leistungsfähigkeit der Branche auch davon ab, inwiefern es gelingt, durch attraktivere Gehälter zusätzliche Mitarbeiter zu gewinnen. Dies ist ohne die Bereitschaft der Auftraggeber, höhere Stundensätze zu akzeptieren, nur eingeschränkt möglich“, so Ball weiter.

Bezug

Die neue Lünendonk-Liste „Führende Facility-Service-Unternehmen in Deutschland“ steht zum kostenfreien Download bereit unter www.luenendonk.de.

Die umfassende Lünendonk-Studie erscheint im Juli 2019 und enthält Langzeit- und Segmentauswertungen. In die detaillierte Studie wurden 70 Dienstleister einbezogen. Sie ist zum Preis von 2.000 € (zzgl. Mehrwertsteuer, inkl. Versand als PDF-Datei) erhältlich.