Real Blue: Umfrage zu CO2-Fußabdruck von Immobilienportfolios

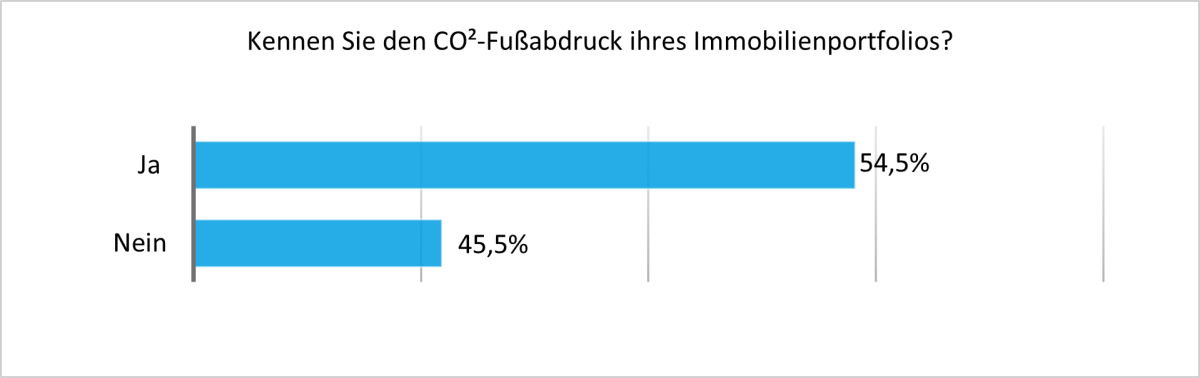

23.10.2023Die Real Blue Kapitalverwaltungs-GmbH (Real Blue), der Investmentmanager der Drees & Sommer Gruppe, hat Asset Manager und institutionelle Investoren dazu befragt, wie sie ihre Immobilienportfolios hinsichtlich der Klimaziele analysieren und ertüchtigen. Alle Befragten geben an (100 Prozent), dass sie sich derzeit damit auseinandersetzen, ob ihre Bestandsimmobilien den gesetzlichen Anforderungen an die Energieeffizienz genügen. Allerdings kennen rund 46 Prozent den CO2-Fußabdruck ihres Immobilienportfolios nicht. Die restlichen rund 54 Prozent nutzen zur Berechnung des CO2-Fußabdrucks das Carbon Risk Real Estate Monitor (CRREM)-Tool. Auf externe Hilfe bezüglich der Nachhaltigkeitsanforderungen im Asset Management greifen aktuell nur 27 Prozent zurück.

Prof. Dr. Robert Göötz, Geschäftsführer von Real Blue, kommentiert: „Die hohe Unwissenheit über den CO2-Fußabdruck des Immobilienportfolios zeigt, dass hier ein großer Handlungsbedarf besteht. Hilfreich ist es, wenn hier mehr Expertise von außen eingeholt wird, als es derzeit noch der Fall ist. Einerseits werden die regulatorischen Anforderungen weiter steigen. Andererseits ist bei der Analyse und Berechnung große Präzision notwendig. Bei der Anwendung von CRREM können beispielsweise falsche Annahmen und Voraussetzungen zu unkorrekten Ergebnissen führen. Schlimmstenfalls werden daraus Portfoliostrategien entwickelt, die dem Immobilienportfolio wirtschaftlichen Schaden zufügen können – so zum Beispiel, wenn Stranding-Zeitpunkte falsch berechnet werden, die Investitionsentscheidungen für Ertüchtigungsmaßnahmen beinhalten.“

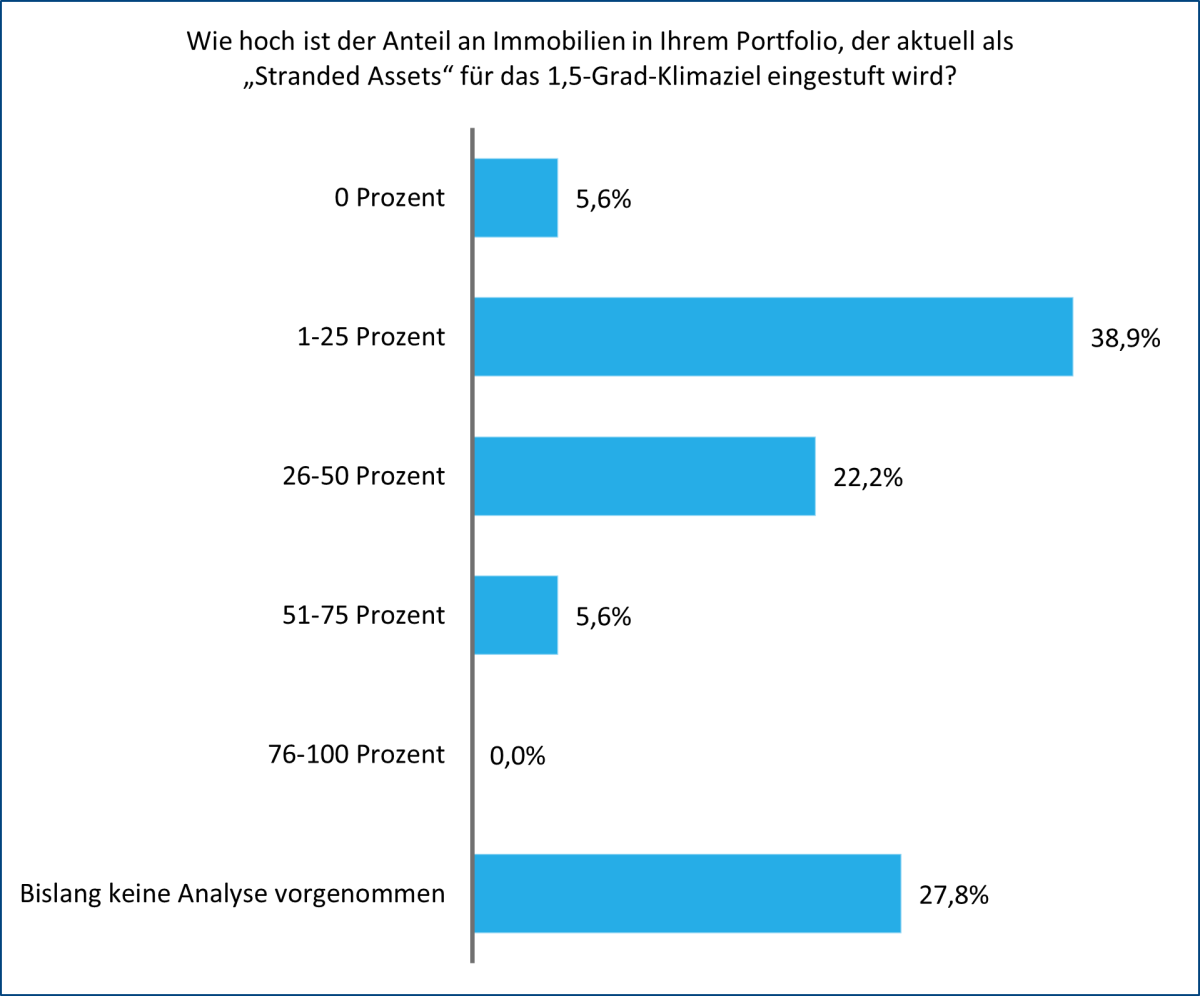

Der Anteil von Stranded Assets im eigenen Portfolio beträgt bei rund 40 Prozent der Befragten bis zu 25 Prozent. Etwa ein Fünftel (22 Prozent) geht sogar von einem Anteil zwischen 25 und 50 Prozent des eigenen Portfolios aus, das aktuell als Stranded Asset hinsichtlich des 1,5-Grad-Klimaziels eingestuft wird. Nur 6 Prozent haben aktuell keine solchen Immobilien im Bestand.

Michael Eisenmann, Geschäftsführer von Real Blue, kommentiert: „Die Zahlen belegen den hohen Handlungsdruck in den Immobilienportfolios. Wir vermuten, dass der Anteil von Stranded Assets noch höher ist, da ein Großteil der Marktakteure laut Umfrage ihre Portfolios noch nicht ausreichend analysiert hat. Um den Anteil im Portfolio zu verringern, müssen die Immobilien entweder energetisch optimiert oder in letzter Konsequenz veräußert werden.“ Und Eisenmann ergänzt: „Das Problem auszusitzen ist allerdings keine Option und wäre geradezu fatal. Je länger hier keine ganzheitliche Transformationsstrategie unter Einbezug der CO2-Bilanz und insbesondere der wirtschaftlichen Perspektive für das Portfolio entwickelt und umgesetzt wird, desto größer werden die negativen Einflüsse auf den operativen Cashflow. Dies hat entsprechend Einfluss auf die perspektivische Wertentwicklung bzw. den Verkaufserlös beim Exit. Derzeit diskutierte bzw. drohende Zwangsmaßnahmen wie Vermietungsverbote, Sanierungszwang bzw. Strafzahlungen für Stranded Assets könnten diesen Effekt verstärken.“

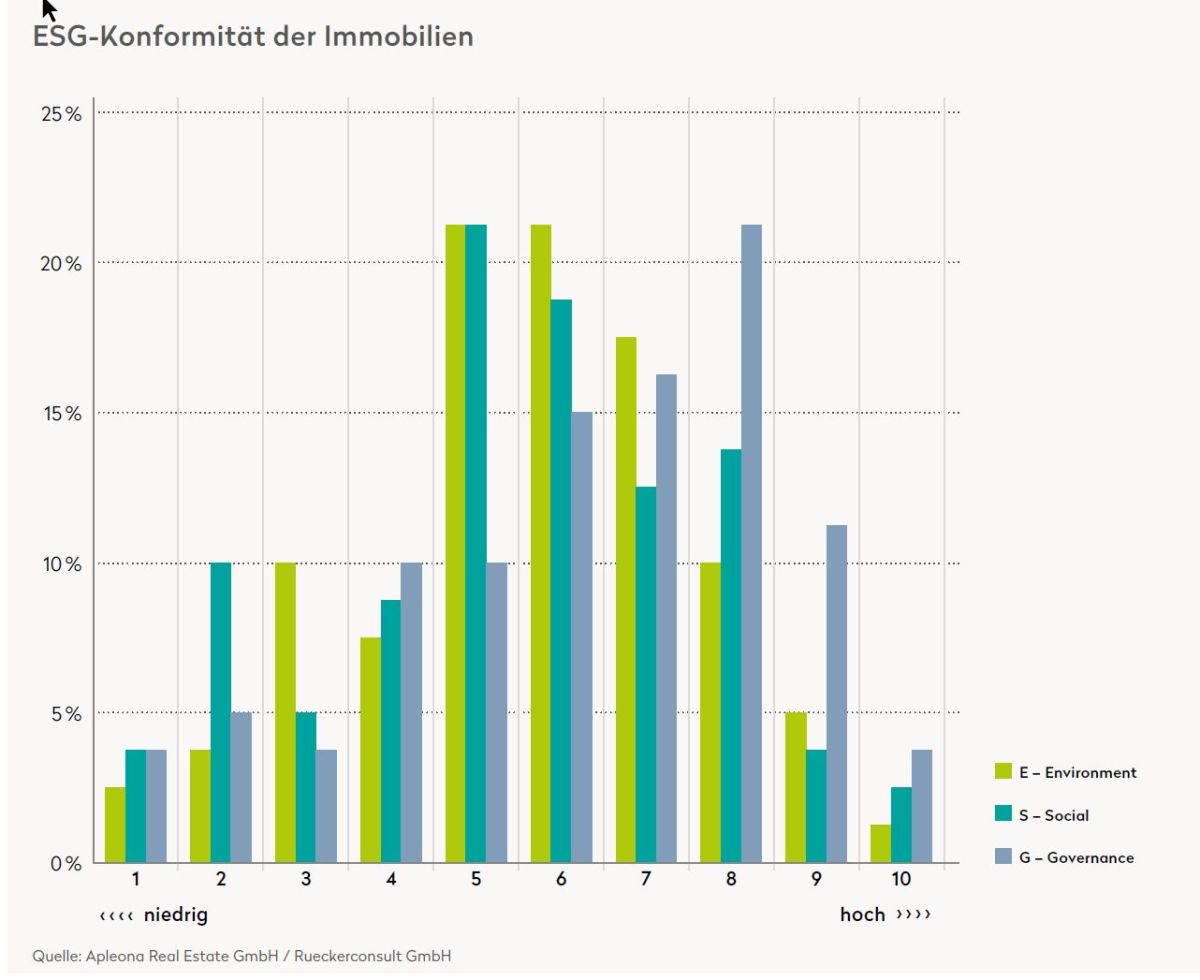

Auf die Frage, woher der meiste Druck bezüglich ESG-konformer Immobilien kommt, nennen die Hälfte der Befragten Investoren, gefolgt von den regulatorischen Anforderungen (rund 46 Prozent) und den Vorgaben des eigenen Unternehmens (41 Prozent). Nur rund 23 Prozent verspüren von den Mietern der Immobilien Druck, diese ESG-konform auszurichten. Hinsichtlich Reporting-Standards gibt es noch kein Verfahren, das mehrheitlich genutzt wird. GRESB wird von rund 32 Prozent genutzt, ECORE von 23 Prozent und 41 Prozent haben einen eigenen Reporting-Standard entwickelt. Fast ein Drittel (32 Prozent) hat sogar noch gar kein Reporting eingeführt. Auf Objektebene halten 64 Prozent Nachhaltigkeitszertifikate für wichtig oder sehr wichtig. Nur 14 Prozent sehen solche Zertifikate als weniger wichtig an

Michael Eisenmann kommentiert: „Die weiterhin große Vielfalt von Reporting-Standards erschwert Investoren die direkte Vergleichbarkeit der ESG-Konformität von Objekten. Hier könnte ein brancheneinheitlicher Standard helfen, um Investoren die Vergleichbarkeit zu erleichtern.“